/)

Elements | September 2024

Elements är AuAg's månadsbrev som lyfter fram makroekonomiska observationer från föregående månad. Vårt fokus ligger på händelser som påverkar investeringsmiljön för ädelmetaller och grön-teknik-grundämnen. Dessa observationer presenteras med bilder och grafer i ett effektivt och kärnfullt format.

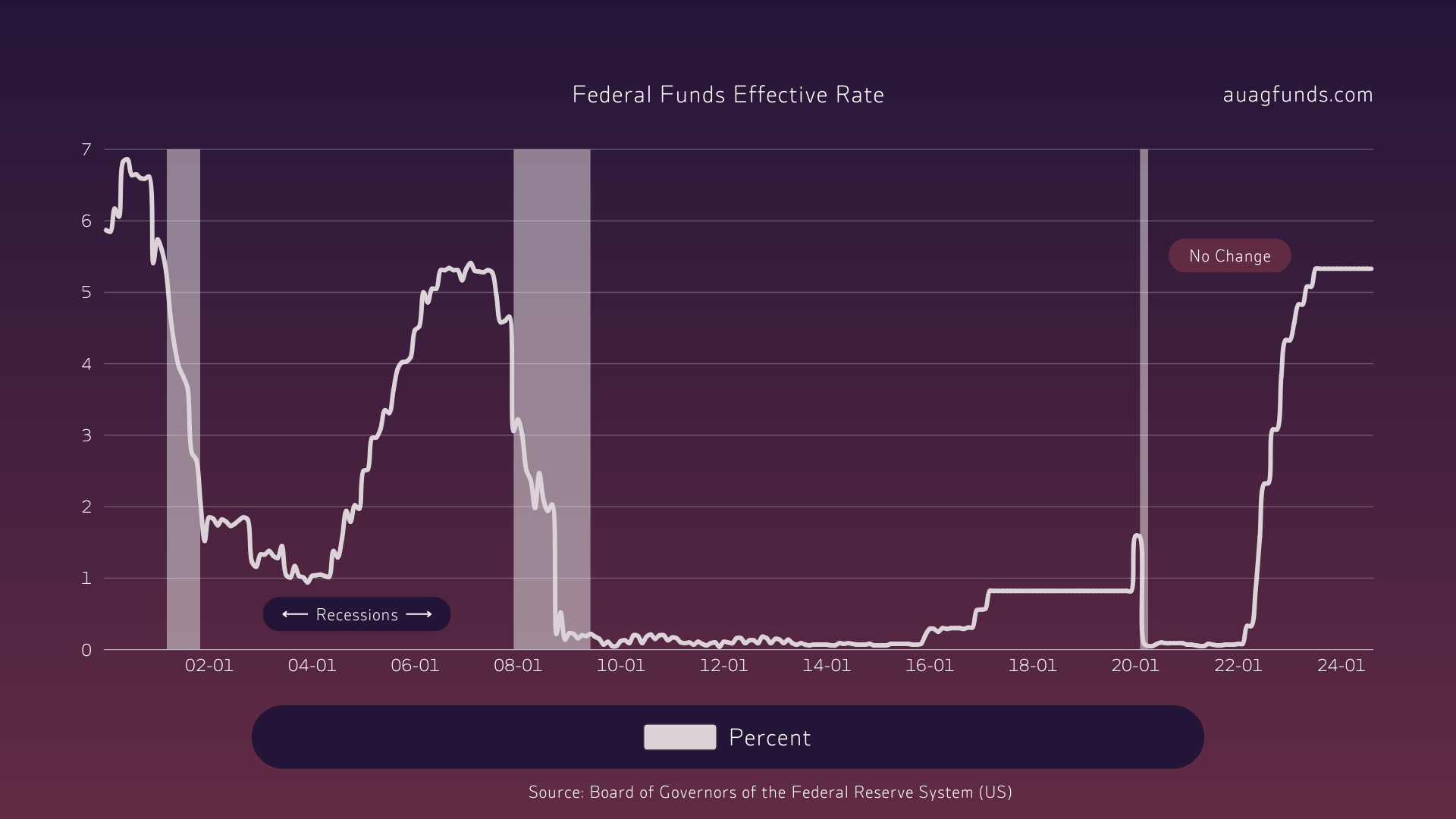

Räntan går mot noll

Under augusti hölls det årliga mötet för centralbankschefer i Jackson Hole och det avslutades som sedvanligt med ett tal från den amerikanska centralbankchefen Jerome Powell. FED-chefen var nu för första gången tydlig med att USA går in i ny räntecykelfas och att nästa steg är, en av flera kommande, räntesänkningar. Den första sänkningen förväntas i september även om löpande rapporter om inflationstakten kan få FED att hålla igen.

Många centralbanker världen över har redan börjat sänka sina styrräntor och för ovanlighetens skull så är USA (som normalt brukar vara först med att både höja och sänka) denna gång sena, vilket gör att FED riskerar att hamna ”behind the curve”. Det kan längre fram leda till både större sänkningar och dessutom i snabbare takt.

De höga räntorna har drabbat både konsumenter, småbolag, kapitalintensiva sektorer och kommersiella fastigheter hårt. När trenden mot lägre räntor väl har tagit fart är detta sektorer som kan återhämta sig fort.

De höga räntorna har drabbat både konsumenter, småbolag, kapitalintensiva sektorer och kommersiella fastigheter hårt. När trenden mot lägre räntor väl har tagit fart är detta sektorer som kan återhämta sig fort.

FED vill framställa detta skifte som en mjuklandning och visa att inflationstakten avtar. Men så länge inflationen överstiger 0 procent, fortsätter priserna, mätta som konsumentprisindex (KPI), att stiga – och det från redan höga nivåer.

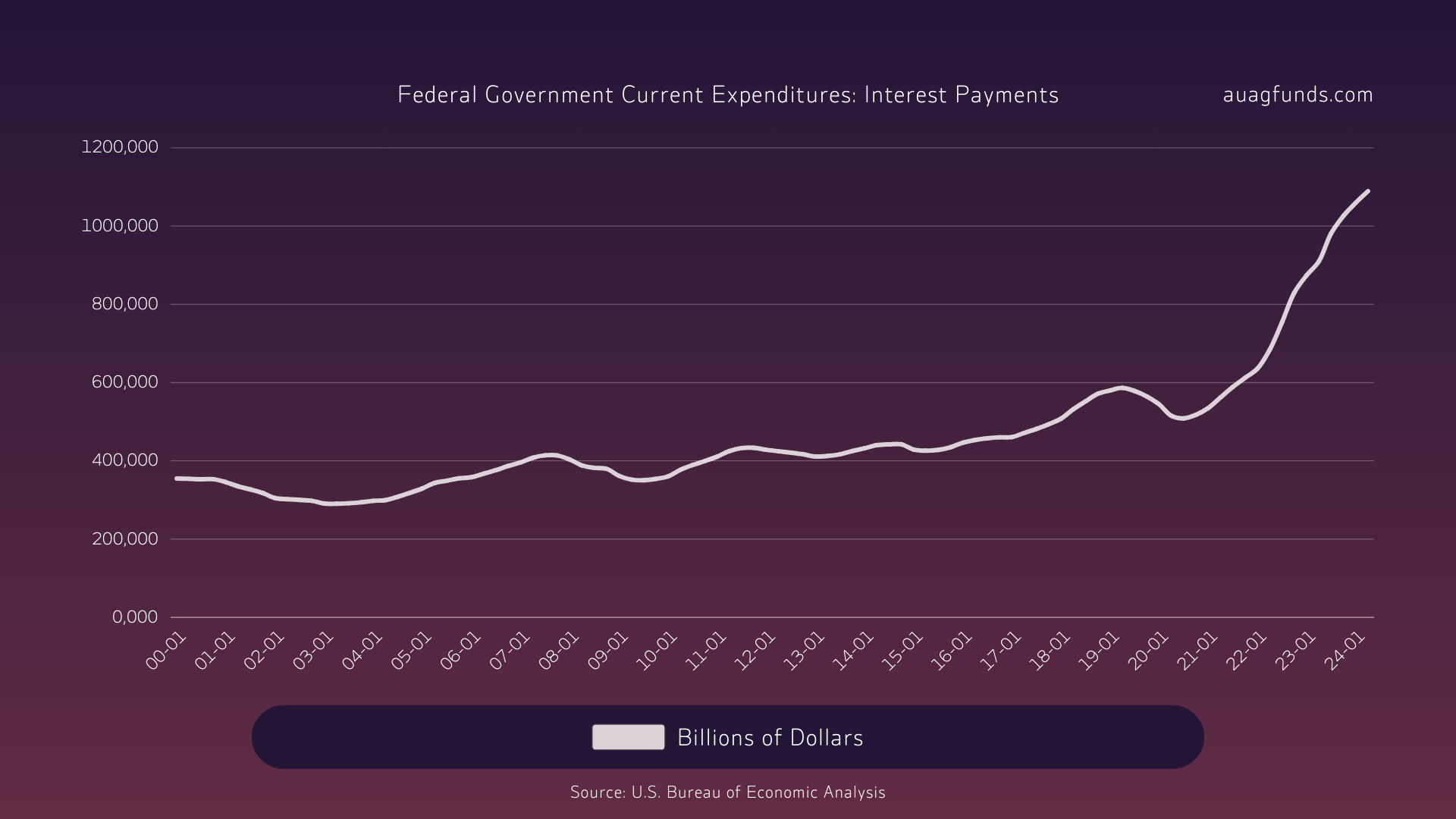

Under de senaste åren har FED stramat åt genom att höja räntan och minskat sin uppblåsta balansräkning, men det har samtidigt möts av finanspolitiska stimulanser. USA har nu enorma budgetunderskott på 6-8 procent som en konsekvens. Detta har fått landets statsskuld att växa till otroliga 35 biljoner USD. Den höga räntan på denna enorma skuld har nu gjort just räntekostnader till den största av största utgiftsposten. Detta är såklart ohållbart och det är nu nödvändigt att FED tar över stafettpinnen igen och börjar stimulera ekonomin på nytt. Räntesänkningarna kommer.

Det är också sannolikt att FED kommer göra allt för att ekonomin skall flyta på utan större störningar hela vägen fram till det amerikanska presidentvalet. Även detta talar för räntesänkningar.

Guld och ädelmetaller

Guld har gått starkt sedan kopplingen mellan den amerikanska dollarn och guld bröts den 15:e augusti 1971. Detta beror på att politiker sedan dess har kunnat tr**ycka pengar och gör det i allt snabbare takt. Många hade förväntat sig att guld skulle tappa lite av sin glans i den räntehöjningscykel som vi nu verkar se slutet på. Så har dock inte varit fallet, då **guld gått upp 30 procent sedan mars 2022. Guld fortsatte att glänsa under augusti, med nytt all-time high på 2 531 USD per troy ounce. Nu står vi inför en räntesänkningsfas, vilket kan få guldpriset att flyga. 3 000 USD inom det kommande året känns realistiskt.

Centralbankernas historia och bakgrund

Innan FED bildades 1913 så var det många amerikanska presidenter som motsatte sig ett system med en centralbank. Men efter mycket maktspel bakom dolda kulisser och en svag president fick förespråkarna igenom modellen, vilket sedan har gett denna ”struktur” (Federale Reserve) mycket makt.

Vi noterar att världens äldsta centralbank är den svenska Riksbanken. Man kan säga att Riksbanken blev till i efterspelet efter konkursen av Stockholm Banco. Den omtalade svindeln blev genomskådad då man fallit för lockelsen att ge ut mer kreditsedlar än man hade täckning för.

Augusti 15, 1971

Detta datum är betydelsefullt i modern finanshistoria. Den dagen chockade Nixon världen genom att bryta kopplingen mellan dollarn och guld. Den 11 augusti 1971 blev den avgörande vändpunkten när Storbritannien krävde att få ut 3 miljarder USD i guld. Detta var en följd av att USA hade tryckt för mycket pengar, vilket ledde till att andra länder föredrog guld framför amerikanska dollar, i enlighet med det internationella avtalet. Inom några få år hade halva USAs guldreserv tömts.

QE & Forward guidance

Före den stora finanskrisen år 2008 var centralbanker i princip tysta och nya räntebeslut kommunicerades bara i form av den nya beslutade styrräntan. Numera påverkar centralbankerna inte bara den korta räntan, utan även den långa räntan. Förr var det den fria marknaden som satte räntenivån. Men eftersom räntekostnaden på marknadsräntor hade blivit för hög för det finansiella systemet infördes kvantitativa lättnader (QE) för att pressa ner de långa räntorna. Medicinen har på ett sätt fungerat men samtidigt kan biverkningarna i slutändan bli skadligare än själva sjukdomen.

Att man löpande försöker lugna marknaden genom att kommunicera att allt är under kontroll med uttryck som "do whatever it takes" och "do whatever is necessary" kan i slutändan leda till en förtroendeförlust. Centralbanker och det finansiella systemet bygger på förtroende, eftersom bankerna inte har tillgång till alla de pengar som vi ser på våra konton. Därför är detta ett riskfyllt spel man spelar.

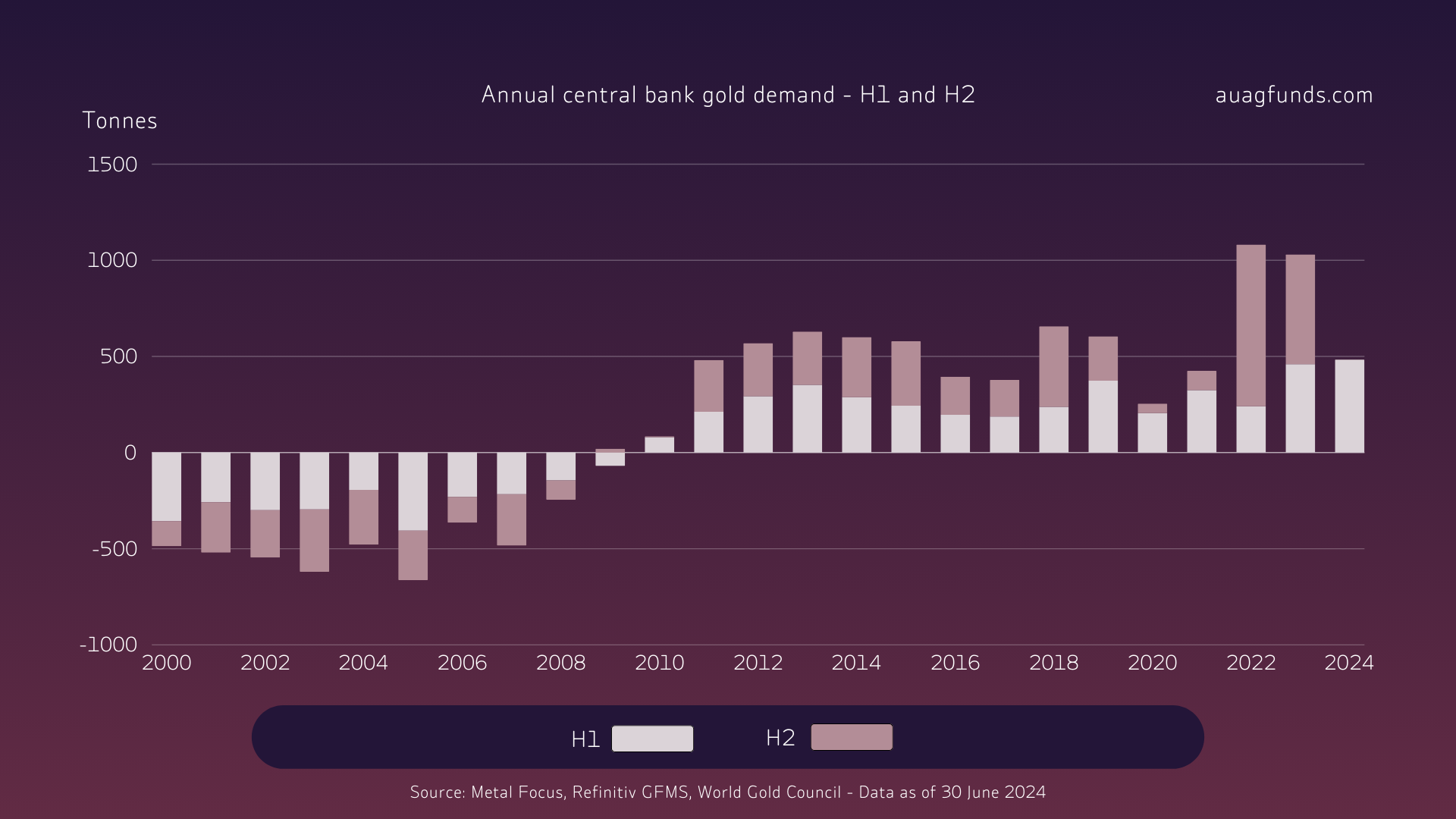

Centralbanker rekordköper guld under 2024

Centralbankerna som grupp fortsätter att visa ett starkt intresse för guld. Efter rekordåren 2022 och 2023 har nu centralbankerna gjort de största köpen under ett första halvår någonsin.

Det som är unikt nu är att flera europeiska centralbanker, som inte har köpt på länge, också har börjat köpa. Under andra kvartalet 2024 var tre av de fem största köparna Turkiet, Polen och Tjeckien. Detta är en mycket intressant utveckling.

Det som är unikt nu är att flera europeiska centralbanker, som inte har köpt på länge, också har börjat köpa. Under andra kvartalet 2024 var tre av de fem största köparna Turkiet, Polen och Tjeckien. Detta är en mycket intressant utveckling.

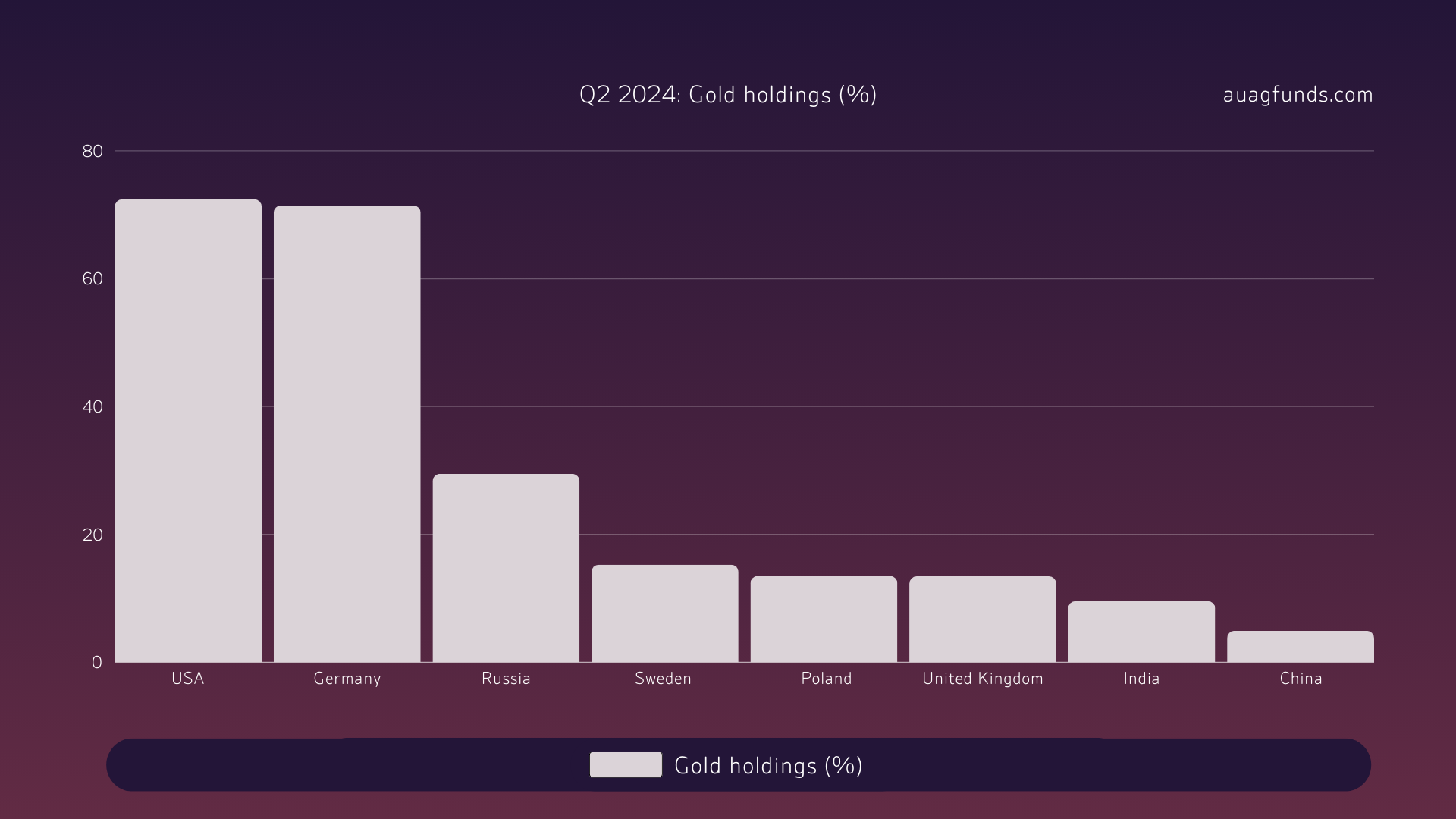

För att återkomma till den svenska Riksbanken har andelen guld i dess reserv nu ökat till drygt 15 %. Detta beror dock inte på nya inköp utan på att man har sålt andra valutor, såsom USD, och köpt SEK i ett försök att stärka den svaga svenska kronan. Guldreserven är fortfarande 125 ton, trots att man mellan 2005 och september 2009 sålde guld nästan varje månad. Särskilt under 2008 och 2009 behövdes medel för att rädda och stötta det svenska banksystemet.

Fonderna

AuAg's investeringslösningar är viktiga byggstenar i alla portföljer. De strävar efter att generera positiv långsiktig avkastning med låg korrelation till traditionella investeringsstrategier.

Utvalda länkar denna månad

Använd vårt unika ”Kunskapscenter” löpande för att ta del av vår aktuella syn på marknaden och omvärlden. Vi kommunicerar hela tiden. Här är några utvalda media-länkar:

/)

/)

/)

/)

/)

/)

/)